Same day

Procurement

Diagnostics

ファクタリングの調達可能額を

今すぐ確認いただけます

- 当機構では給料債権の買い取りは

行なっておりませんのでご了承ください

カテゴリ

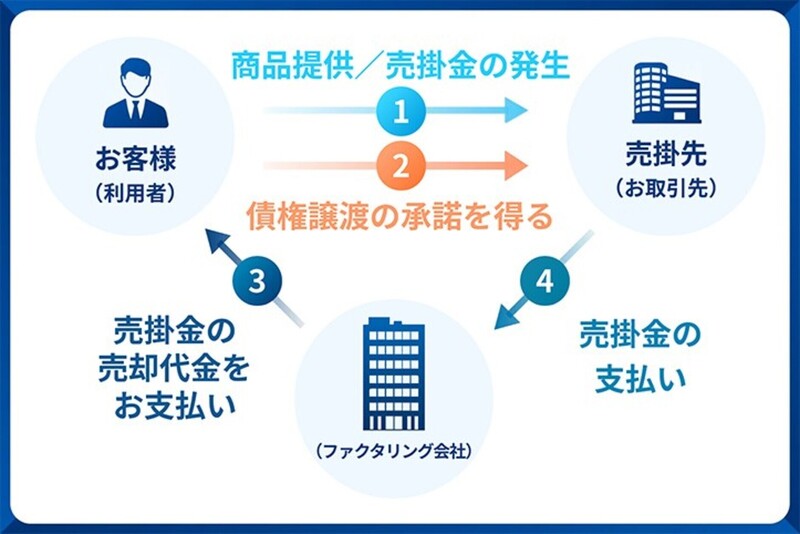

「3者間ファクタリング」とは、企業が持つ売掛金をファクタリング会社に売却し、早期に資金調達する方法の一つです。

3者間ファクタリングでは、売掛先(取引先)にファクタリングをする旨を伝え、売掛金の振込先を自社からファクタリング会社に変更してもらうため、売掛先の承諾が必要となります。

この記事では、3者間ファクタリングの具体的な流れや2者間ファクタリングとの違い、メリット・デメリット、3者間ファクタリングの利用が好ましいケースなどをご紹介します。

3者間ファクタリングの利用を検討している方は、ぜひご覧ください。

ファクタリングの概要については下記のコラムで詳しく解説しています。

ファクタリングとは?仕組みやメリット・デメリットをわかりやすく解説【図解あり】

【注目】手数料を抑えてファクタリングをしたい方へ

3者間ファクタリングは、2者間ファクタリングに比べると現金化までに時間を要しますが、2者間ファクタリングよりも低手数料で、審査に通過しやすいというメリットがあります。

当機構の3者間ファクタリングは、手数料1.5%~と業界でも最低水準です。

また、経営革新等支援機関に認定されていることから、専門的な金融知識が豊富なスタッフが多数在籍しておりますので、安心 してご利用いただけます。

なるべく手数料を抑えてファクタリングをしたいという方は、まずは無料の即日調達診断からご自身の調達可能額を診断してみてください。

3者間ファクタリングとは、「サービス利用者」「ファクタリング会社」「売掛先」の3者間で契約を締結するファクタリングのことです。

サービス利用者は、売掛先にファクタリングサービスを利用する旨を説明し承諾を得なければならないため、現金化までに時間がかかります。

とはいえ、3者間ファクタリングには「手数料が安い」「審査に通りやすい」などのメリットもあるため、多少時間がかかっても売掛金に近い資金を受け取りたい方には向いているでしょう。

① 物・サービスを提供し、売掛金が発生する

② 売掛先(取引先)に債権譲渡通知をして、承諾を得る

③ ファクタリング会社から売掛金の売却代金が振り込まれる

④ 通常の支払期日に売掛先(取引先)がファクタリング会社へ売掛金を支払う

ファクタリングには3者間ファクタリングだけでなく、2者間ファクタリングもあります。

ここでは、2者間ファクタリングの概要と3者間ファクタリングとの違いをご紹介します。

2者間ファクタリングとは、「サービス利用者」と「ファクタリング会社」の2者間で契約を締結するファクタリングのことです。売掛先は含まないため、承諾を得る必要はありません。

また、売掛先にファクタリングを利用していることを通知しないので、売掛先に知られることなくファクタリングサービスを利用できます。

2者間ファクタリングについては下記コラムで詳しく解説しています。

2者間ファクタリングとは?メリットや手数料、利用のポイントを解説

2者間ファクタリングと3者間ファクタリングの違いには、以下のような点が挙げられます。

2者間ファクタリングの手数料の相場は「8%~18%」、3者間ファクタリングの手数料の相場は「2%〜9%」です。

上記を見て分かるとおり、3者間ファクタリングのほうが手数料が低めに設定されています。

その理由は、3者間ファクタリングだとファクタリング会社が売掛金の未回収リスクを低減できるからです。

2者間ファクタリングの場合、売掛先が倒産したら売掛金の回収ができなくなります。

また、他のファクタリング会社に売掛金を買い取ってもらう「二重譲渡」や、請求書を偽造・捏造した「架空債権」のリスクもあるでしょう。

その点、3者間ファクタリングは売掛先から売掛金を直接回収できる他、二重譲渡や架空債権も防げます。

これにより、未回収リスクが低くなってその分手数料を抑えることができるのです。

ファクタリングの手数料については下記コラムで詳しく解説しています。

ファクタリング手数料はいくら?相場や内訳、費用を抑える方法を紹介!

2者間ファクタリングと3者間ファクタリングの違いには、審査のハードルも挙げられます。

2者間ファクタリングはサービス利用者とファクタリング会社の2者間だけで取引するため、利用者側と売掛先の信用力が非常に重要です。

売掛金を買い取っても問題ないかをしっかり確認しなければならず、その分審査が厳しくなる傾向にあります。

一方で、3者間ファクタリングは売掛先の企業も参加するため、売掛金の存在を確認でき、未回収リスクがグッと下がります。

この理由により、3者間ファクタリングは審査に通過しやすいのです。

ファクタリングの審査については下記コラムで詳しく解説しています。

ファクタリングの審査基準とは?通らない原因・通るためのポイントも解説

2者間ファクタリングの場合、原則として売掛先にファクタリングの利用が通知されることはありません。

そのため、「売掛先にファクタリングサービスの利用を知られたくない」という方でも安心して利用できます。

一方で、3者間ファクタリングはファクタリングサービスを利用するにあたって売掛先に承諾を得なければならないので、必然的に通知されます。

2者間ファクタリングの場合、売掛先から売掛金が入金されたら、サービス利用者がファクタリング会社の指定口座に振り込みます。

一方で、3者間ファクタリングでは売掛先がファクタリング会社に売掛金を支払うため、サービス利用者側は支払いをする必要はありません。

支払期日を気にする必要がない他、入金の手間も省けます。

3者間ファクタリングを利用するメリットは以下のとおりです。

3者間ファクタリングは、2者間ファクタリングよりも手数料が安いのがメリットです。

なぜなら前述したように、3者間ファクタリングの場合は売掛先もファクタリングに参加するため、ファクタリング会社が売掛金の未回収リスクを低減できるからです。

例えば売掛金を100万円とした場合、2者間ファクタリングと3者間ファクタリングで得られる資金は以下のように変わります。

| 売掛金 | 手数料 | 得られる資金 | |

| 2者間ファクタリング | 100万円 | 8万円~18万円 | 92万円〜82万円 |

| 3者間ファクタリング | 100万円 | 2万円〜9万円 | 98万円〜91万円 |

上記を見て分かるとおり、3者間ファクタリングのほうが売掛金に近い資金を受け取ることができます。

2者間ファクタリングに比べて、3者間ファクタリングは審査に通りやすいのもメリットです。

2者間ファクタリングは、売掛先が取引に関与しないため、二重譲渡や架空債権の譲渡のリスクが高くなります。

これに対し、3者間ファクタリングの場合は契約前に債権の存在等を売掛先に直接確認できるため、二重譲渡等のリスクは軽減されます。

つまり、サービス利用者側の財務状況が良くなくても売掛先の財務状況が良ければ売掛金の未回収リスクを低減できるため、3者間ファクタリングは2者間ファクタリングに比べて審査に通りやすいのです。

3者間ファクタリングでは、売掛先から売掛金を回収する必要がありません。

そのため、売掛先に売掛金の入金を催促・回収する手間を防げます。

また、3者間ファクタリングなら売掛先がファクタリング会社に入金するので、サービス利用者側の入金し忘れも防げるでしょう。

3者間ファクタリングは、個人事業主も利用できます。

2者間ファクタリングの場合、第三者への対抗要件を取得するための「債権譲渡登記」が必要になることが多く、その対象者は「法人」のみと決まっています。

そのため、債権譲渡登記が必要な場合は法人ではない個人事業主は2者間ファクタリングを利用できません。

その点、3者間ファクタリングは売掛先に承諾を得て契約を締結するため、債権譲渡登記が不要です。

3者間ファクタリングを利用すれば、個人事業主でも資金を調達できます。

個人事業主のファクタリング利用については下記コラムで詳しく解説しています。

【2024年最新】個人事業主向けおすすめファクタリング会社15選!選び方や注意点も解説!

大手企業がサービスを提供していることが多い点も、3者間ファクタリングのメリットです。

不当な手数料を請求される心配が少ないため、安心して利用できるでしょう。

ただし、大手企業が提供するファクタリングサービスは審査が厳しかったり、最低買取額が高かったりすることがあります。

売掛金の金額が低いと大手企業のファクタリングサービスを利用できないこともあるので、利用前に最低買取額をチェックすることが大切です。

3者間ファクタリングには上述したメリットがある一方でデメリットもあるため、以下で押さえておきましょう。

繰り返しになりますが、3者間ファクタリングを利用するには売掛先の承諾を得なければならないため、ファクタリングの利用を知られることになります。

ファクタリングの利用を知られると、例えば「資金繰りに悩んでいる=経営状況が悪い」とネガティブな憶測を呼ぶ可能性があります。

これにより、取引量を減らされたり最悪な場合は取引を中止されたりすることもあるでしょう。

売掛先との関係性が悪化する恐れがあるため、3者間ファクタリングを利用する際は注意が必要です。

3者間ファクタリングは、資金を調達するまでに時間がかかります。

2者間ファクタリングの場合、ファクタリング会社に必要書類を提出し審査に通過すれば、契約締結後に資金を入金してもらえます。

そのため、申し込みから契約締結までスムーズに進めば最短即日で入金が可能です。

これに対し3者間ファクタリングの場合は、まず売掛先にファクタリング利用の旨を説明しなければなりません。

それから承諾を得なければなりませんし、手続きや審査も2者間ファクタリングに比べて多くなります。

これらの理由により、3者間ファクタリングは資金を調達するまでに最低でも数日はかかります。

では、3者間ファクタリングはどのようなケースで利用するのが好ましいのでしょうか。

以下で3者間ファクタリングの利用が好ましいケースをご紹介するので、自社に当てはまるかぜひご確認ください。

前述したように、3者間ファクタリングは大手企業が提供していることが多いため、安心感があります。

2者間ファクタリングでも信頼性のあるファクタリング会社は多いものの、初めて利用する際はどこに依頼して良いのか分からないものです。

万が一悪徳業者を利用してしまうとサービス利用者側が負担しなくても良い費用を請求されたり、高額な手数料を請求されたりする恐れがあるため、これらのリスクが低い3者間ファクタリングを利用するのがおすすめです。

繰り返しになりますが、2者間ファクタリングの手数料の相場は8%~18%、それに対し3者間ファクタリングの手数料の相場は2%〜9%です。

3者間ファクタリングのほうが手数料が安いため、売掛金に近い資金を受け取ることができます。

ファクタリングサービスの利用を売掛先が納得しない場合、承諾を得ることが難しくなります。

また、承諾を得られたとしてもその後の関係性が悪化する恐れもあるでしょう。

一方で普段から何でも相談できる売掛先であれば、ファクタリングサービスを利用することに納得してもらえる可能性がある他、承諾も得やすくなります。

そのような売掛先があるときは、3者間ファクタリングの利用がおすすめです。

3者間ファクタリングは2者間ファクタリングよりも資金を調達するまでに時間がかかりますが、その分手数料を抑えられるため、売掛金に近い資金を受け取ることが可能です。

すぐに資金不足に陥ることがなく資金調達に多少時間がかかっても良い場合は、3者間ファクタリングを利用すると良いでしょう。

3者間ファクタリングを利用してトラブルにならないためにも、事前に以下の2つのポイントを押さえておきましょう。

3者間ファクタリングを利用する前に、まずはファクタリングについて正しく理解しておくことが大切です。

ファクタリングを正しく理解していないと、例えば3者間ファクタリングを利用する際、売掛先への事前説明で納得してもらえない可能性があります。

また、誤解から話が進まずこじれてしまうこともあるかもしれません。

売掛先との関係性が悪くなってしまいかねないため、ファクタリングを正しく理解した上で進めることが重要です。

ファクタリングサービスについては下記コラムで詳しく解説しています。

ファクタリングサービスとは?利用するメリット・デメリットと選ぶ際のチェックポイント

3者間ファクタリングを利用する際は、悪徳業者に騙されないよう注意しましょう。

繰り返しになりますが、ファクタリング会社の中には、サービス利用者側が負担しなくても良い費用や高額な手数料を請求する悪徳業者が存在しています。

また、ファクタリングには償還請求権がないのにもかかわらず、償還請求権のある契約を締結させる悪徳業者もあります。

償還請求権とは、売掛先から売掛金の回収ができなかった際にサービス利用者に費用の返還を請求できる権利のことです。

そのため、もし「見積りに不明の費用がある場合」「手数料が高額な場合」「契約書に償還請求権の記載がある場合」は悪質業者と考え、契約を進めないようにしましょう。

なお、償還請求権以外にも以下のようなケースがあれば悪徳業者の可能性があります。

・申込者の通帳や銀行印、キャッシュカードなどを預けるよう指示してくる

・指定口座への入金ではなく、資金を直接手渡しされる

・契約書の写しや領収書などを発行しない

どれかひとつでも当てはまる場合は、契約をしないようにしましょう。

ファクタリングの悪徳業者については下記コラムで詳しく解説しています。

ファクタリングは違法ではない!その根拠と悪徳業者・優良業者それぞれの特徴を解説

3者間ファクタリングについて理解したら、いよいよ申し込みです。

3者間ファクタリングを利用する際の流れを解説しますので事前に手順を確認しておきましょう。

まずは利用者がファクタリング会社に3者間ファクタリングの申し込みをします。

申し込み後、ファクタリング会社から審査に必要な書類提出の案内が来ます。

一般的には下記の書類が必要になりますので、事前に用意しておくとスムーズに提出できるでしょう。

・請求書、契約書、発注書、納品書など売掛金に関する書類

・通帳のコピー

・決算報告書もしくは確定申告書

・身分証明書

・商業登記簿謄本

・印鑑証明書

書類を提出後、利用可否の審査が行われます。

ファクタリング会社は、審査で売掛先の信用力や売掛金の信憑性、売掛金の支払期日などを確認し、ファクタリングの利用可否を判断します。

3者間ファクタリングでは売掛先に売掛金の存在等を直接確認できるため、2者間ファクタリングと比べて審査に通りやすくなるでしょう。

審査に通ったら、売掛先に債権譲渡通知を行い、ファクタリング利用の承諾を得ます。

3者間ファクタリングの利用時は売掛先から承諾が得られないと利用できませんので、あらかじめ売掛先に確認しておくと良いでしょう。

売掛先から承諾を得られたら3者間ファクタリングにおける売掛先とファクタリング会社の契約が成立します。

契約の際、利用者は契約書の全ての項目に目を通し、内容に納得したうえでファクタリング会社と契約を締結することが重要です。

もし、疑問点があった場合はこの時点で必ず確認するようにしましょう。

ファクタリングの契約については下記コラムで詳しく解説しています。

ファクタリング契約とは?一般的な流れと契約書のチェックポイントを解説

契約が成立したら、ファクタリング会社から利用者に売掛金の額面から手数料を差し引いた金額が支払われます。

売掛金の支払期日になったら、売掛先はファクタリング会社に直接送金します。

3者間ファクタリングの利用に悩んだ際は、以下のファクタリング会社を利用するのがおすすめです。

日本中小機構金融サポート機構は、一般社団法人が運営する会社です。

非営利団体としてファクタリングサービスを提供しており、手数料の上限が決まっているため安心して利用できます。

くわえて、日本中小機構金融サポート機構は買取金額に下限・上限がありません。

売掛金が少額であっても買い取ることができるので、「大手企業だと最低買取額が決まっていて売掛金を買い取ってもらえない」という方も気軽に利用することが可能です。

ファクタリングの利用の流れについてはこちらをご覧ください。

ビートレーディングは、2012年にファクタリングサービスを開始しており、累計取引者数7.1万社以上と豊富な取引実績があるファクタリング会社です。

さらに1万円~7億円の買取実績もあり、幅広い金額に対応しています。

契約にはクラウドサインを導入しているためオンラインで申し込みから契約まで完結でき、日本全国どこからでも利用が可能です。

実績があり信頼できる会社を利用したい方におすすめです。

Best Factorは、「株式会社アレシア」が運営するファクタリングサービスです。

審査通過率が高く、最低買取額が30万円となっているため、気軽に利用することができます。

また、 ファクタリング契約時は対面で行われますが、都合の良い日時に担当者が往社してくれるので、全国どこからでも利用が可能です。

株式会社トップ・マネジメントは、総買取件数55,000件を超える実績のある会社です。

3者ファクタリング利用時の手数料は原則として0.5%~3.5%となっているため、手数料を抑えたい方におすすめです。

さらに株式会社トップ・マネジメントでは、ファクタリングだけだと資金繰りが厳しい方向けにコンサルティングサービスも実施しています。

ファクタリング以外にも相談できるため、資金繰りに悩んでいる方は相談してみると良いでしょう。

3者間ファクタリングは、「サービス利用者」「ファクタリング会社」「売掛先」の3者で契約を締結するファクタリングです。

2者間ファクタリングに比べて手数料が安いため、売掛金に近い資金を受け取ることができます。

さらに、3者間ファクタリングは個人事業主も利用が可能です。資金繰りに悩んでいる方は、ぜひ3者間ファクタリングを利用すると良いでしょう。

なお、一般社団法人日本中小機構金融サポート機構では、3者間ファクタリングにも対応しています。

ファクタリングについてより詳しく知りたい方や、質問・ご相談がある方はお気軽に当機構までお問い合わせください。