Same day

Procurement

Diagnostics

ファクタリングの調達可能額を

今すぐ確認いただけます

- 当機構では給料債権の買い取りは

行なっておりませんのでご了承ください

カテゴリ

ファクタリングには、「2者間ファクタリング」と「3者間ファクタリング」があります。

それぞれどのような違いがあるのかを知って、自社に適した方法を選択しましょう。

今回は、2者間ファクタリングの特徴と3者間ファクタリングの特徴、それぞれの違いをご紹介します。

また、2者間ファクタリングを利用するメリットやデメリット、2者間ファクタリングの利用が好ましいケースもまとめているので、ぜひご参考にしてください。

【注目】売掛先に知られずに素早くファクタリングを利用したい方へ

2者間ファクタリングの大きなメリットはファクタリングの利用を売掛先に知られないということです。

また、3者間より早く資金調達が可能なので、早急に資金調達が必要な場合におすすめです。

当機構のファクタリングは最短30分で審査結果をご提示し、最短3時間でお振込みが可能です。

ご自身の会社がファクタリングでいくら資金調達ができるのか、たった10秒で無料診断ができますのでぜひ下記の即日調達診断からお問い合わせください。

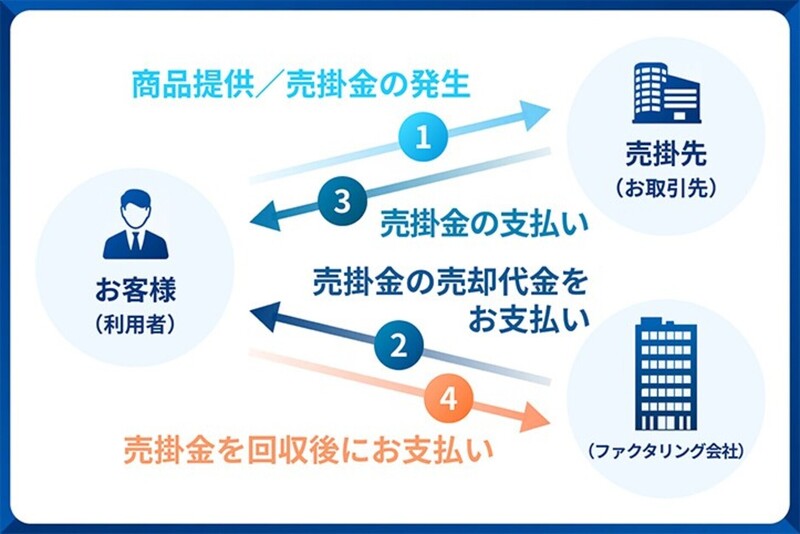

2者間ファクタリングとは、「サービス利用者」と「ファクタリング会社」の間で契約を締結するファクタリングのことです。

売掛先の承諾を得る必要がないため、ファクタリングサービスの利用を知られる心配がないという特徴があります。

また、売掛先を通さないのでスピーディーに現金化が可能です。

債権譲渡登記制度が施行されるまでは、ファクタリングサービスを利用する際に売掛先の承諾や通知以外に第三者の対抗要件(※1)を具備することが困難だったため、「2者間ファクタリングはリスクが高い」と考えられていました。

しかし、平成10年に債権譲渡登記制度が実施されたことにより、第三者への対抗要件を取得できるようになったのです。

これにより、2者間ファクタリングを利用しやすくなったのですが、債権譲渡登記制度を認知していない方は「違法なのではないか」と心配になるでしょう。

結論をいうと、2者間ファクタリングは国が中小企業の資金調達の方法として推奨しているため、違法性はありません。

ただし、債権譲渡登記に係る証明書の交付には費用がかかるため、それを悪用して高額な手数料を請求してくる悪徳業者もいます。

ファクタリング会社ならどこでも良いわけではないので、信頼できる依頼先を探すことが大切です。

※1 債務者や第三者に対して債権譲渡の事実を主張するための法律要件

ファクタリングには「3者間ファクタリング」もあります。

2者間ファクタリングとどのような違いがあるのか、事前に押さえておきましょう。

3者間ファクタリングとは、「サービス利用者」「ファクタリング会社」「売掛先」で契約を締結するファクタリングのことです。

売掛先との契約も必要になるため、ファクタリングサービスを利用する際は売掛先の承諾を得なければなりません。

3者間ファクタリングのについては下記コラムで詳しく解説しています。

3者間ファクタリングとは?メリット・デメリットと利用の流れを解説!

2者間ファクタリングと3者間ファクタリングの違いには、「手数料」「審査」「売掛先への通知」「売掛金回収の流れ」があります。

2者間ファクタリングの手数料の相場は「8%~18%」です。

一方で、3者間ファクタリングの手数料の相場は「2%〜9%」と、2者間ファクタリングに比べて低くなっています。

3者間ファクタリングの場合、売掛先とも契約を締結するため「二重譲渡」や「架空債権」の心配がありません。

ファクタリング会社が売掛金の未回収リスクを低減できるので、2者間ファクタリングに比べて手数料が低くなっているのです。

ファクタリングの手数料については下記コラムで詳しく解説しています。

ファクタリング手数料はいくら?相場や内訳、費用を抑える方法を紹介!

2者間ファクタリングよりも3者間ファクタリングのほうが審査に通過しやすくなっています。

なぜなら、3者間ファクタリングは売掛先に直接売掛先の存在を確認することができるからです。

ファクタリング会社が売掛金の未回収リスクを低減できるため、3者間ファクタリングは審査に通過しやすくなっているのです。

よって、2者間ファクタリングを断られた場合でも3者間ファクタリングなら審査に通る可能性があります。

ファクタリングの審査については下記コラムで詳しく解説しています。

ファクタリングの審査基準とは?通らない原因・通るためのポイントも解説

2者間ファクタリングでは「サービス利用者」と「ファクタリング会社」の間で契約を締結するため、原則として売掛先に通知がいくことはありません。

一方で、3者間ファクタリングは売掛先の承諾を得た上で契約を締結します。

そのため、3者間ファクタリングの場合は売掛先への通知が欠かせません。

2者間ファクタリングでは売掛先から売掛金を回収した後、サービス利用者がファクタリング会社に売掛金を支払います。

一方で、3者間ファクタリングは売掛先からファクタリング会社に直接売掛金が支払われます。

ここでは、2者間ファクタリングを利用するメリットをご紹介します。

2者間ファクタリングは、最短即日で資金の調達が可能です。

3者間ファクタリングの場合、売掛先に事前に説明をする必要がある他、承諾書を回収しなければなりません。

売掛先がスピーディーに対応してくれないと、資金調達までに時間がかかります。

その点、2者間ファクタリングはファクタリング会社に申し込みをし、必要書類を提出したら審査が行われます。

審査が完了したら指定の口座に契約金額が振り込まれるため、早ければその日のうちに入金してもらえるのです。

即日ファクタリングについては下記コラムで詳しく解説しています。

即日ファクタリング25選!審査が甘い、土日対応など特徴ごとに紹介

2者間ファクタリングには、償還請求権がありません。

償還請求権とは、売掛先から売掛金を回収できなかった場合にファクタリングサービスの利用者側に費用の返還を求める権利のことです。

万が一売掛先が倒産して売掛金を回収できなかったとしても、サービス利用者がファクタリング会社に弁済する必要がないのです。

これにより、ファクタリングサービスを安心して利用できます。

償還請求権については下記コラムで詳しく解説しています。

償還請求権とは?ファクタリングに重要な“誰がリスクを負うか”

繰り返しになりますが、2者間ファクタリングでは原則として売掛先にファクタリングサービスを利用していることを知られる心配がありません。

3者間ファクタリングの場合、売掛先の承諾を得てから契約を締結します。

そのため、売掛先に「経営が悪化していて資金繰りが厳しいのでは?」と不安を抱かせてしまうことがあります。

この結果、取引量を減らされたり取引自体がなくなったりすることもあるかもしれません。

また、そのうわさが他の企業にまで広まってしまうと、取引してもらえない可能性も考えられます。

売掛先にファクタリングサービスの利用を知られること、そして根も葉もないうわさが流れることで、企業の信用を失ってしまう恐れもあるため、3者間ファクタリングを利用する際は売掛先にしっかり説明して理解してもらう必要があります。

その点、2者間ファクタリングの場合は原則として売掛先に知られないので、このような不安を抱えず安心して利用できます。

ファクタリングでは基本的に、売掛先の信用力で売掛金を買い取るか否かが判断されます。

そのため、創業して間もないなどの理由で自社の信用力に自信がなくても、ファクタリングサービスの利用が可能です。

銀行の融資を断られた場合でも、ファクタリングサービスなら審査に通って資金を調達できるかもしれません。

2者間ファクタリングを利用する前に、デメリットも確認しておきましょう。

前述したように、2者間ファクタリングは3者間ファクタリングに比べて売掛金の未回収リスクが高くなるため、手数料が高くなります。

ファクタリングサービスの利用で実際に受け取れる資金は、手数料を引いた金額です。

手数料が高いと、受け取れる資金が少なくなるため注意しましょう。

なお、売掛金に近い資金を受け取るためには、手数料が低いファクタリング会社を選ぶのがポイントです。

2者間ファクタリングは3者間ファクタリングに比べて審査が厳しいといわれています。

3者間ファクタリングの場合は、売掛先とも契約を締結するため「二重譲渡」や「架空債権」の心配がありません。

2者間ファクタリングの場合は、売掛先に債権の確認ができず利用者から提出される資料等を信じるしかありません。

そのため、売掛金自体に関するリスクが高まるので、2者間ファクタリングは審査が厳しくなっているのです。

とはいえ、銀行融資の審査に比べると2者間ファクタリングのほうが審査に通過しやすいので、利用しやすいでしょう。

2者間ファクタリングの場合は、売掛先から売掛金が入金されたら、その資金をファクタリング会社の指定口座に入金しなければなりません。

さほど大きな手間にはなりませんが、忙しいと忘れてしまうことも考えられます。

また、売掛先から売掛金が入金されると他の支払いに使ってしまう可能性もあるため、2者間ファクタリングを利用する際は売掛金の入金に注意が必要です。

個人事業主の場合、2者間ファクタリングを利用できない場合があります。

なぜなら、2者間ファクタリングは債権譲渡登記が必要になることがあり、その対象が法人のみだからです。

繰り返しになりますが、2者間ファクタリングはファクタリングサービスを利用しても原則として売掛先に通知がいくことがありません。

そのため、二重譲渡や架空債権があった際にファクタリング会社が気付きにくくなってしまうのです。

このようなリスクを避けるために、債権譲渡登記が必要なのです。

個人事業主でファクタリングサービスを利用したい場合は、3者間ファクタリングを選ぶようにしましょう。

3者間ファクタリングは売掛先とも契約を締結するため、債権譲渡登記が不要です。

個人事業主のファクタリング利用については下記コラムで詳しく解説しています。

【2024年最新】個人事業主向けおすすめファクタリング会社11選!利用時の注意点も解説!

上述したメリット・デメリットを踏まえた上で2者間ファクタリングがおすすめなケースには、以下の3つが挙げられます。

売掛先にファクタリングの利用を知られた場合、「経営が危ないのではないか」と不安を与えてしまうことがあります。

2者間ファクタリングは売掛先に知られることなくファクタリングサービスを利用できるため、不安を与えたりネガティブなうわさが広まったりする心配がないでしょう。

3者間ファクタリングの場合、売掛先の承諾を得られないとファクタリングサービスを利用することができません。

そのため、「売掛先に説明しても納得してもらえない」「理解してもらうのにかなり時間がかかりそう」という場合は、2者間ファクタリングを利用すると良いでしょう。

2者間ファクタリングなら売掛先の承諾を得る必要がないので、安心して利用できます。

3者間ファクタリングの場合、売掛先に説明して承諾を得るのに時間がかかります。売掛先が大企業の場合は、他の関係者との交渉も必要になることもあるでしょう。

これにより、資金調達に時間がかかりその間の資金繰りに困ってしまうことがあります。

その点、2者間ファクタリングはサービス利用者とファクタリング会社の2者間で進めるので、スムーズにいけば即日入金が可能です。

早急に資金を調達したいときは、2者間ファクタリングの利用が好ましいでしょう。

2者間ファクタリングを安心して利用するためにも、以下のポイントを押さえておきましょう。

ファクタリング会社の中には、残念ながら悪徳業者が存在しています。

悪徳業者を利用してしまうと、「高額な手数料を請求される」「本来サービス利用者が負担しなくても良い費用を請求される」「償還請求権がある契約を締結させられる」などの被害に遭う可能性があります。

例えば、悪徳業者に償還請求権のある契約を締結させられた場合、売掛先が倒産して売掛金を回収できないとサービス利用者がその費用を負担することになります。

このようなトラブルを防ぐためにも、信頼できるファクタリング会社を利用することが大切です。安心して利用できるファクタリング会社は後述するので、ぜひご参考にしてください。

2者間ファクタリングを利用する際は、売掛金を確実に振り込めるよう準備しておくことが大切です。

ファクタリングサービスを利用した場合、ファクタリング会社から指定の口座に資金が入金されます。

そして、売掛先から売掛金を入金してもらったら、ファクタリング会社の指定口座に売掛金を振り込むのが一般的な流れです。

ファクタリング会社の入金」から「売掛先から売掛金を入金してもらうまで」の期間が長いと、うっかり振り込みを忘れてしまうこともあります。

万が一ファクタリング会社への売掛金の入金を忘れてしまうと、信用をなくし次回以降は利用できない可能性があります。

大切な資金調達先を失ってしまうことになるため、売掛金を確実に振り込めるよう準備しておきましょう。

2者間ファクタリングを利用する際は、乱用して資金繰りが悪化しないよう注意する必要があります。

繰り返しになりますが、2者間ファクタリングは3者間ファクタリングに比べて手数料が高めです。

その手数料分を他の利益で補うことができれば問題ありませんが、2者間ファクタリングを乱用しているとかえって資金繰りが悪化してしまう可能性があります。

ファクタリングを利用しなくても多少余裕がある場合は利用を控えるか、銀行から融資を受けるなど他の資金調達の方法を試すと良いでしょう。

2者間ファクタリングの利用におすすめのファクタリング会社を3社ご紹介します。

日本中小機構金融サポート機構は、一般社団法人が運営する会社です。

手数料は業界でも最低水準の「1.5%〜」となっているため、売掛金に近い資金を調達することが可能です。

さらに、日本中小機構金融サポート機構でファクタリングサービスを利用するにあたって必要となる書類は「口座の入出金履歴(直近3か月分)」「請求書・契約書など売掛金に関する資料」の2点だけなので、必要書類の準備に時間がかかりすぎることはありません。

振り込みまで最短3時間で、17時までに契約が完了すれば即日振込が可能です。

ファクタリングの利用の流れについてはこちらをご覧ください。

ビートレーディングはファクタリングサービスの実績が高く、リピート率も高い会社です。

2者間ファクタリングの手数料は「4%〜12%」、必要書類は「契約書・発注書・請求書など債権に関する資料」と「口座の入出金明細(直近2か月分)」の2点のみです。

入金までの時間が最短2時間なので、早急に資金調達したい方におすすめです。

GMO BtoB 早払いは、東証プライム上場企業が提供しているファクタリングサービスです。

手数料は業界最低水準の「1%〜」となっていますが、請求書買取の手数料は「1%〜10%」、注文書買取の手数料は「2%〜12%」と、買取内容によって手数料が異なります。

GMO BtoB 早払いを利用する際に必要となる書類は「2期分の決算書」「審査依頼書」「売掛債権の請求書・見積書・発注書などの証憑類」の3点のみなので、必要書類の準備に時間がかからずすぐに申し込み・契約ができるでしょう。

また、審査後最短2営業日で入金してもらえます。短期間での現金化を望んでいる方は、GMO BtoB 早払いの利用を検討してみると良いでしょう。

ファクタリング会社については下記コラムで詳しく解説しています。

最適な会社が見つかるおすすめファクタリング会社一覧!知っておきたい事前知識まで紹介

2者間ファクタリングには、「最短即日で資金を調達できる」「償還請求権がない」「売掛先にファクタリングの利用が知られない」「自社の信用力に自信がなくても利用できる」と、さまざまなメリットがあります。

売掛先にファクタリング利用の承諾を得るのが難しい方や、早急な資金調達を望んでいる方は、2者間ファクタリングを利用するのがおすすめです。

一般社団法人日本中小機構金融サポート機構では、ファクタリングサービスをはじめ、お客さまに適した資金調達の方法をサポートしています。

資金繰りでお悩みの方は、ぜひ当機構にご相談ください。