Same day

Procurement

Diagnostics

ファクタリングの調達可能額を

今すぐ確認いただけます

- 当機構では給料債権の買い取りは

行なっておりませんのでご了承ください

カテゴリ

「資金不足により税金の支払いが困難」という企業にとって気になるのは、税金の滞納に時効はあるか否かではないでしょうか。

税金の事項について正しい知識を持っておけば、どう対処すれば良いか適切に判断できるようになります。

そこで今回は「税金の滞納」にフォーカスし、時効の有無や差し押さえまでの流れ、税金が払えないと分かったときの相談先についてご紹介します。

あわせて、売掛金がある場合の資金調達方法として「ファクタリング」についても解説しているので、ぜひ最後までご覧ください。

本資料はダウンロードいただいた方に最適な資金調達方法を診断すると共に、近年需要が増加している「即日で資金調達」「信用情報に影響なし」「赤字・税金滞納でも利用可能」といった特徴を合わせ持つ「ファクタリング」について詳しく解説しています。

何らかの事情により、税金を滞納してしまうこともあるかもしれません。

では、税金の滞納に時効はあるのでしょうか。

国税庁が発表している「第72条関係 国税の徴収権の消滅時効」では、納税の時効について以下のように定められています。

| 国税を納付する義務がある者が、期限後申告、修正申告、納期限の延長、納税の猶予又は換価の猶予の申請、延納の申請又は届出、納付の委託その他国税の納付義務の存在を認識していたと認められる行為をしたときは、これらの行為をした時から、これらの行為に係る部分の国税の徴収権の時効が新たに進行する(民法第152条第1項参照)。 (注) 納税の猶予又は換価の猶予の申請に係る部分の国税の徴収権の時効については、その猶予がされている期間内は進行せず、その期間が終了した時から進行する(法第73条第4項参照)。すなわち、猶予期間が終了した時から5年間行使しないことによって、時効により消滅する。 引用:第72条関係 国税の徴収権の消滅時効|国税庁 |

つまり、納税の時効は「納税の猶予期間が終了した後から5年間」ということです。

納税には時効がありますが、実際には裁判上の請求や支払督促によって時効が更新(リセット)されるため、時効を迎えることはほとんどありません。

なお、時効を更新する要件は以下のとおりです。

● 裁判上の請求

● 支払督促

● 民事訴訟法第二百七十五条第一項の和解、または民事調停法(昭和二十六年法律第二百二十二号)もしくは家事事件手続法(平成二十三年法律第五十二号)による調停

● 破産手続きへの参加、再生手続続きへの参加または更生手続きへの参加

● 強制執行

● 担保権の実行

● 民事執行法(昭和五十四年法律第四号)第百九十五条に規定する担保権の実行としての競売の例による競売

● 民事執行法第百九十六条に規定する財産開示手続き、または同法第二百四条に規定する第三者からの情報取得手続き

参照:明治二十九年法律第八十九号 民法|e-Gov 法令検索

税金を滞納してしまった場合、本来納めるべき税金(本税)に「利息に相当する別の税金」が加算されます。この加算される税金のことを「延滞税」といいます。

延滞税は原則として納期限の翌日から実際に納付する日までの日数に応じて加算され、仮に滞納期間が長くなればその分額は大きくなります。

そのため、時効があるからと先延ばしにせず、期日までにきちんと納税することが大切です。

会社経営をしていると特殊なケースに直面することもあります。

例えば「自己破産した場合」「海外へ移住した場合」「親の財産を相続した場合」において税金を滞納してしまったときは、絶対に支払わなければならないのでしょうか。

破産法では「租税等の請求権には免責許可決定の効力は及ばない」と定められています。

そのため、滞納した税金の支払い義務がなくなることはなく、必ず支払わなければなりません。

日本にいないことを理由に、税金の支払い義務がなくなることはありません。

仮に税金を滞納したまま海外に移住すると、国内の金融機関の預金口座が差し押さえられてしまうことがあります。

そのため、住居を海外に移しても日本で滞納した税金は必ず支払うようにしましょう。

相続手続きには「プラスの財産(例:不動産や預貯金)」も「マイナスの財産(例:借金)」も含まれるため、仮に親が税金を滞納している場合はその支払い義務も引き継ぐことになります。

税金を滞納した場合、一般的に以下の流れで手続きが進み、最終的に差し押さえが行われます。

まずは、納期限の翌日から延滞税が発生します。

繰り返しになりますが、延滞税は原則として納期限の翌日から納付日までの日数に応じて加算されます。

令和3年1月1日以後の割合は以下のとおりです。

| 納期限(※1)の翌日から 2か月を経過する日まで | 原則として年7.3% ただし、令和3年1月1日以後の期間は「年7.3%」と「延滞税特例基準割合+1%」のいずれか低い割合となる。なお、具体的な割合は以下のとおり。 ・令和4年1月1日から令和4年12月31日までの期間:年2.4% ・令和3年1月1日から令和3年12月31日までの期間:年2.5% |

| 納期限の翌日から 2か月を経過した日以後 | 原則として年14.6% ただし、令和3年1月1日以後の期間は「年14.6%」と「延滞税特例基準割合+7.3%」のいずれか低い割合となる。なお、具体的な割合は以下のとおり。 ・令和4年1月1日から令和4年12月31日までの期間:年8.7% ・令和3年1月1日から令和3年12月31日までの期間:年8.8% |

※1 納期限は次のとおりです。

・期限内に申告された場合には、法定納期限

・期限後申告または修正申告の場合には、申告書を提出した日

・更正・決定の場合には、更正通知書を発した日から1か月後の日

税金を滞納し続けると督促状が送られてきます。

国税に関しては原則として納期限から50日以内に、地方税に関しては原則として納期限から20日以内に督促状が送付されます。

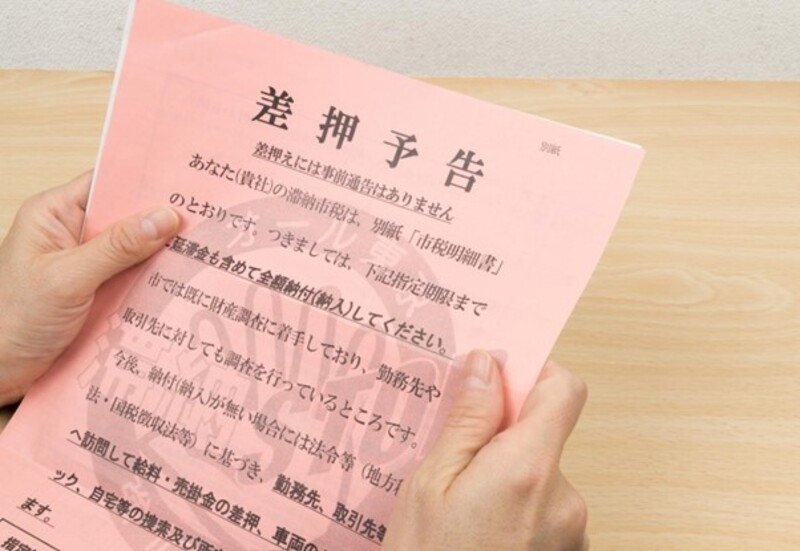

督促状が届いた後も税金の滞納が続くと、差し押さえを予告する催告書が送付されることがある他、市区町村によっては電話での支払い催促や担当職員の自宅訪問が行われます。

督促状の発送日から10日以内に税金を支払わなかった場合、法律上、税金滞納者の財産の差し押さえが可能な状態となります。

差し押さえのタイミングは市町村によって異なるため一概には言及できませんが、督促状の発送日から10日経った後は、いつ差し押さえられてもおかしくありません。

差し押さえの対象となる財産は「差し押さえの際に税金滞納者が所有しているもの」に限られ、例えば預貯金や株、債権、不動産、給与(手取りの4分の1まで)、生命保険などがあります。

なお、衣類や家具・家電、国民・厚生年金など、生活する上で最低限必要なものは差し押さえの対象にはなりません。

税金の支払いが困難なときは、税務署や市町村に相談したり分割納付を申し込んだりするのが良いでしょう。以下で詳しく解説します。

税金の滞納に負い目があると相談を躊躇するかもしれませんが、何も行動を起こさなければ「そもそも支払う意思がない」と判断されかねません。

そうなると早い段階で差し押さえなどの処分が執行されることもあるため、まずは税務署や市町村に相談するようにしましょう。

現在の経営状況を伝えると同時に、税金を支払う意思があると伝えることが大切です。

税金は一括納付が原則ですが、支払いが困難な状況においては分割納付の相談ができます。

分割納付が認められた場合は、納付を続けている間は差し押さえのリスクが低くなります。

税務署に支払い猶予申請を行うのも一案です。

猶予制度には「納税の猶予」と「換価の猶予」があり、どちらも原則として1年間の納税が猶予されます。

猶予期間の間に資金を調達すれば、無事に納税できるでしょう。

売掛金がある場合は、ファクタリングを利用して早期のうちに現金化して、税金の支払いにあてるのも良いでしょう。

ファクタリングについては下記コラムで詳しく解説しています。

ファクタリングとは?仕組みやメリット・デメリットをわかりやすく解説【図解あり】

ファクタリングとは、企業が保有している売掛金をファクタリング会社に売却することで、売掛金の支払期日前に資金を調達する金融サービスのことです。

利用するにあたって手数料は発生しますが、融資とは異なり金利・利息が一切かからない上に原則として弁済義務はないため、負債を負うことはありません。

ファクタリングを利用するには審査を通過しなければなりませんが、審査対象となるのは申込企業ではなく売掛先企業です。

自社が税金を滞納していたとしても売掛先企業の信用度や支払能力が高く、ファクタリング会社に問題ないと判断されれば、審査を通過できることがあります。

そのため、ファクタリングは自社の信用情報を問わず利用できるといえます。

ファクタリングには「2者間ファクタリング」と「3者間ファクタリング」があり、以下のような違いがあります。自社に合った種類を選び利用しましょう。

| 2者間ファクタリング | 3者間ファクタリング | |

| 契約 | 申込企業とファクタリング会社で 締結する | 申込企業とファクタリング会社と売掛先企業で締結する |

| 手数料 | 8%~18% | 2%〜9% |

| 審査の難易度 | 3者間ファクタリングに比べて高い | 2者間ファクタリングに比べて低い |

| 売掛先企業への通知 | 原則として通知はいかない | 通知が必須 |

| 売掛金回収の流れ | 売掛先企業から売掛金を回収した後、申込企業がファクタリング会社に売掛金を支払う | 売掛先企業がファクタリング会社に直接売掛金を支払う |

2者間ファクタリングについては下記コラムで詳しく解説しています。

2者間ファクタリングとは?メリットや手数料、利用のポイントを解説

3者間ファクタリングについては下記コラムで詳しく解説しています。

3者間ファクタリングとは?メリット・デメリットと利用の流れを解説!

納税は国民の義務であり、納期限までに必ず納めなければなりません。

「第72条関係 国税の徴収権の消滅時効」として時効も定められていますが、実際には裁判上の請求や支払督促によって時効が更新(リセット)されるため、時効を迎えることはほとんどありません。

そのため、もし税金を滞納しそうになった場合は税務署や市町村に相談したり、分割納付を申し込んだりして、適切に対処しましょう。

もし売掛金がある場合は、ファクタリングを利用して資金調達をし、税金の支払いにあてるのも一案です。

日本中小企業金融サポート機構では、ファクタリングをはじめとする資金調達の方法をご紹介しています。

ファクタリングに関しては手数料が1.5%〜と低く、17時までに契約が完了すれば即日振込が可能です。

資金調達をお考えであればぜひ利用をご検討ください。