Same day

Procurement

Diagnostics

ファクタリングの調達可能額を

今すぐ確認いただけます

- 当機構では給料債権の買い取りは

行なっておりませんのでご了承ください

カテゴリ

取引先からの売掛金の回収が難しそうな場合は、回収不能が確定していないため貸倒損失としては計上できません。

売掛金の仕訳では、債権を回収できそうな可能性に応じて会計処理が異なるのです。

本記事では売掛金の会計処理の方法や、それぞれの仕訳例について解説します。

貸し倒れを回避する方法についても解説しているため、売掛金の仕訳に悩んでいる方は参考にしてください。

本資料はダウンロードいただいた方に最適な資金調達方法を診断すると共に、近年需要が増加している「即日で資金調達」「信用情報に影響なし」「赤字・税金滞納でも利用可能」といった特徴を合わせ持つ「ファクタリング」について詳しく解説しています。

売掛金の仕訳は、債権を回収できそうな可能性に応じて以下のいずれかの方法で処理します。

・貸倒損失の計上

・貸倒引当金(個別評価)を計上

・貸倒引当金(一括評価)を計上

売掛金の仕訳処理は「回収不能」の場合と「回収の可能性が低い場合」とで異なります。

売掛金が回収不能になった場合は貸倒損失として計上できますが、売掛金を回収できる可能性が低い場合は貸し倒れの事実が確定していないため、貸倒損失では処理できないからです。

売掛金の回収が難しそうな場合は貸倒引当金として計上することにより、今後の回収不能を見込みます。

以下のいずれかに該当する場合は、貸倒損失としての処理が可能となります。

・事実上の貸し倒れ

・法律上の貸し倒れ

・形式上の貸し倒れ

債務者の資産状況や支払い能力などから売掛金の全額が回収できないことが明らかになった場合は、事実上の貸し倒れとして全額の損金処理が可能となります。

ただし担保がある場合は処分が必要です。

また、税務署から承認を得るために、債権の回収に尽力したことを証明する必要があります。

以下のいずれかに該当する場合は法律上の貸し倒れとして、損金処理が可能となります。

・会社更生法により、更生計画の認可決定がなされた場合

・会社法により、特別清算に係る協定の認可決定がなされた場合

・民事再生法により、再生計画の認可決定がなされた場合

・債務者集会の協議決定があった場合

・債務超過の状態が長期間継続して弁済が受けられず、書面にて債務免除が通知された場合

この場合は、切捨額や免除額を貸倒損失として計上します。

以下のいずれかに該当する場合は形式上の貸し倒れとして、損金処理が可能となります。

・取引が停止してから1年以上弁済がない場合

・売掛金の総額よりも取立費用のほうが多く、催促しても弁済がない場合

この場合は備忘価額(1円や10円など)を残すことにより、貸倒損失として計上できます。

売掛金が回収不能になりそうな場合は、その可能性により「個別評価」または「一括評価」を貸倒引当金として計上します。

貸し倒れの可能性が高い債権では「個別評価」で計上し、貸し倒れの可能性が低い債権では「一括評価」で計上するのです。

貸し倒れの可能性が高い場合は個別評価で計上します。

貸倒引当金に計上する際は、事由ごとに設定されている方法により計算を行います。

事業の遂行上生じた売掛金などについて対象となる事由がある場合は、将来の貸し倒れによる損失に備えることを目的として、一定の金額以下を貸倒引当金勘定に繰り入れることが認められています。

貸倒引当金繰入額の計算方法は以下のとおりです。

| 対象となる事由 | 貸倒引当金に計上できる金額(繰入限度額) |

| 以下の事由により弁済が猶予されている債権 ・更生計画認可の決定 ・再生計画認可の決定 ・特別清算に係る協定の認可の決定 ・債務者集会の協議決定があった場合など | 貸金等の額のうち、その事由が生じた年の翌年から5年以内に弁済されることとなっている金額以外の額 ※担保権の実行などにより、回収できる見込みのある額は含まない |

| 以下の事由により債権の回収が見込めない場合 ・債務超過の状態が相当期間継続しており、事業が好転する見通しがないこと ・災害や経済事情の急変などにより、多大な損害が生じていること | 貸金等の額のうち、回収不能であることが認められる金額 |

| 以下の事由が生じている場合 ・更生手続開始の申立て ・再生手続開始の申立て ・破産手続開始の申立て ・特別清算手続開始の申立て ・手形交換所による取引停止処分 | 貸金等の額の50%に相当する金額 ※担保権の実行などにより、回収できる見込みのある金額は含まない |

貸倒の可能性が低い場合は一括評価により、まとめて計上することができます。

貸倒引当金に計上する際は、「実績繰入率(原則)」と「法定繰入率(中小法人等への特例)」の2つの計算方法により計算を行い、繰入限度額が高いものを選択できます。

実績繰入率に基づく繰入限度額の計算方法は以下のとおりです。

繰入限度額 = 期末一括評価金銭債権の帳簿価額の合計額 × 貸倒実績率

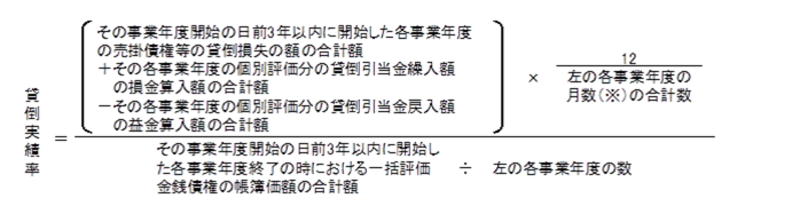

なお貸倒実績率の計算方法は以下のとおりです。

出典:国税庁ホームページ「No.5501一括評価金銭債権に係る貸倒引当金の設定」より

また、法定繰入率に基づく繰入限度額の計算方法は以下のとおりです。

繰入限度額 = (期末一括評価金銭債権の帳簿価額の合計額 – 実質的に債権とみられないものの額) × 法定繰入率

法定繰入率は、業種により下表のように定められています。

| 業種 | 法定繰入率 |

| 卸売業および小売業(飲食店業などを含む) | 1.0% |

| 製造業 | 0.8% |

| 割賦販売小売業など | 0.7% |

| 金融業および保険業 | 0.3% |

| その他 | 0.6% |

貸倒損失または貸倒引当金の計上が確定した場合は、それぞれのケースに応じて会計処理を行います。

「貸し倒れが起きた場合」と「貸し倒れが起きそうな場合」とで仕訳が異なるため、記帳する際は注意しましょう。

まずは貸し倒れが起きた場合の仕訳例を解説します。

裁判所により会社更生法が決定されたため、取引先への売掛金100万円が回収不能になった。

| 借方 | 貸方 | ||

| 貸倒損失 | 1,000,000 | 売掛金 | 1,000,000 |

取引先が倒産したため、債権者集会により売掛金100万円のうち90%が切り捨てられた。

| 借方 | 貸方 | ||

| 貸倒損失 | 900,000 | 売掛金 | 900,000 |

得意先が債務超過状態にあり売掛金100万円の回収が見込めなくなったため、書面により債務免除を行った。

| 借方 | 貸方 | ||

| 貸倒損失 | 1,000,000 | 売掛金 | 1,000,000 |

取引停止から1年以上が経過した後に弁済がない取引先への売掛金10万円について、備忘価額1円を残して貸倒損失として計上した。

| 借方 | 貸方 | ||

| 貸倒損失 | 99,999 | 売掛金 | 99,999 |

その後取引先が倒産したため、事実上の貸倒となった。

| 借方 | 貸方 | ||

| 貸倒損失 | 1円 | 売掛金 | 1円 |

ここからは貸し倒れが起きそうな場合の仕訳例を解説します。

売掛金が回収不能になりそうと感じたため、20万円を貸倒引当金に設定した。

| 借方 | 貸方 | ||

| 貸倒引当金繰入 | 200,000 | 貸倒引当金 | 200,000 |

翌年度になり改めて計算したところ、貸倒引当金は30万円となった。

| 借方 | 貸方 | ||

| 貸倒引当金 | 200,000 | 貸倒引当金戻入 | 200,000 |

| 貸倒引当金繰入 | 300,000 | 貸倒引当金 | 300,000 |

今回は、貸倒引当金の見直しに「洗替法(あらいがえほう)」を用いています。

洗替法とは、前期の貸倒引当金をいったん戻し入れ、当期の貸倒引当金を改めて計上する方法のことです。

他の方法として「差額補充法」により計上するもあります。

差額補充法では、当期の貸倒引当金を設定するにあたって不足している額(前年度との差額)を計上します。

差額補充法での仕訳例は、以下のとおりです。

| 借方 | 貸方 | ||

| 貸倒引当金繰入 | 100,000 | 貸倒引当金 | 100,000 |

ファクタリングとは、企業が保有する売掛債権をファクタリング会社に売却して、資金を調達する方法のことです。

本来の入金日より早いタイミングで資金が調達できるため、資金繰りがスムーズに行えます。

ファクタリングを利用するためには、取引形態に応じて2%〜18%程度の手数料が必要です。

しかし最短即日で資金調達が行えるほか、売掛債権の回収リスクはファクタリング会社が負担するため、取引先からの貸し倒れリスクを回避できます。

ファクタリングについては下記コラムで詳しく解説しています。

ファクタリングとは?仕組みやメリット・デメリットをわかりやすく解説【図解あり】

取引先からの売掛金回収が難しそうと感じた場合は、ファクタリングを利用して売掛債権を売却するとよいでしょう。

取引先の経営状況が現在よりも悪化すると、売掛債権の売却額が減少する可能性があるほか、利用時の審査に通らなくなる場合があるからです。

ファクタリングの審査では取引先(売掛先)に対して審査が行われるため、売掛金の回収に不安を感じた段階で利用することをおすすめします。

また、早めに売掛債権を売却することにより、貸倒引当金を計上する際の複雑な会計処理が不要となります。

売掛金が回収できそうにない場合は、貸し倒れの可能性により仕訳処理が異なります。

回収不能が確実な場合は貸倒損失を計上し、回収が難しそうな場合は貸倒引当金を計上して回収不能を見込みます。

取引先の経営状況に不安を感じて貸倒引当金の計上を考えている場合は、ファクタリングを利用してはいかがでしょうか。

複雑な会計処理が不要になるだけでなく、貸し倒れリスクを事前に回避できます。

日本中小企業金融サポート機構では、経営者様のお悩みが解決できる資金調達の方法を提案いたします。

経験豊富なスタッフがヒアリングを行うため、まずはお問い合わせください。経営や資金繰りに関するご相談を無料で承ります。