Same day

Procurement

Diagnostics

ファクタリングの調達可能額を

今すぐ確認いただけます

- 当機構では給料債権の買い取りは

行なっておりませんのでご了承ください

カテゴリ

一言で「手形」といっても、「約束手形」と「為替手形」の2種類がありますが、それぞれの違いについてご存じでしょうか?

この記事では、手形のシステムについて解説した上で、約束手形と為替手形それぞれの概要と取引の流れ、約束手形と為替手形の違いについて解説します。

ぜひご一読ください。

本資料はダウンロードいただいた方に最適な資金調達方法を診断すると共に、近年需要が増加している「即日で資金調達」「信用情報に影響なし」「赤字・税金滞納でも利用可能」といった特徴を合わせ持つ「ファクタリング」について詳しく解説しています。

手形とは、一定期間後に現金化できる証書のことです。取引先と合意した期日に、手形に記載された金額の支払いを約束するものとなっています。

その場では現金化することはできませんが、手形に記載されている支払日以降に金融機関へ持っていくと、額面金額を受け取ることができます。なお、手形には金額や日付、支払日などを記載します。

また、振出人は手元に現金がないときだけでなく、銀行口座に支払いのための貯蓄がないときでも手形の利用が可能です。

というのも、別の取引先などから入金される日がわかっている場合、支払日をその日以降に設定して、手形を渡した相手へ支払いができるのです。

そんな手形には、2者間で取引を行う「約束手形」と3者間で取引を行う「為替手形」があります。

手形については下記コラムで詳しく解説しています。

手形を現金化する方法とは?一般的な流れや注意点を解説!

約束手形とは、2者間で取引を行う際に用いられるものです。

約束手形は、将来の一定期日に代金を支払うことを約束した有価証券のことです。

買い手(振出人または支払人)が手形を振り出して売り手(受取人)に渡すことで、代金の支払いを行います。

受取人は指定された期日以降に手形を金融機関へ持っていくことで、手形を現金に換金することができます。約束手形は預金口座の残高が支払金額よりも少ない場合でも振り出せます。

そのため、企業の信用が必要になる高額な取引が可能になり、ビジネス活性化につながるのです。ただし、この約束手形は誰でも発行できるわけではありません。

以下で詳しく解説しますが、まずは取引のある金融機関で口座を開設するところから始まります。

なお、約束手形は別の取引先へ支払いを行うために、約束手形に裏書して譲渡することも可能です。

裏書とは、受取人が約束手形の裏面に記名と押印をして、別の取引先への決済に利用するもの。

正式には「裏書譲渡」といいます。

この裏書譲渡は支払期日前であれば、さらに記名と押印をして別の取引先の決済に利用できるのが特徴です。

約束手形に記載する項目・内容は以下の通りです。

| 受取人 | 手形の代金を受け取る企業名 |

| 支払日 | 手形に記載されている金額を支払う日 |

| 金額 | 支払う金額 |

| 振出日 | 手形を振り出した日 |

| 振出人 | 手形を振り出した企業名 |

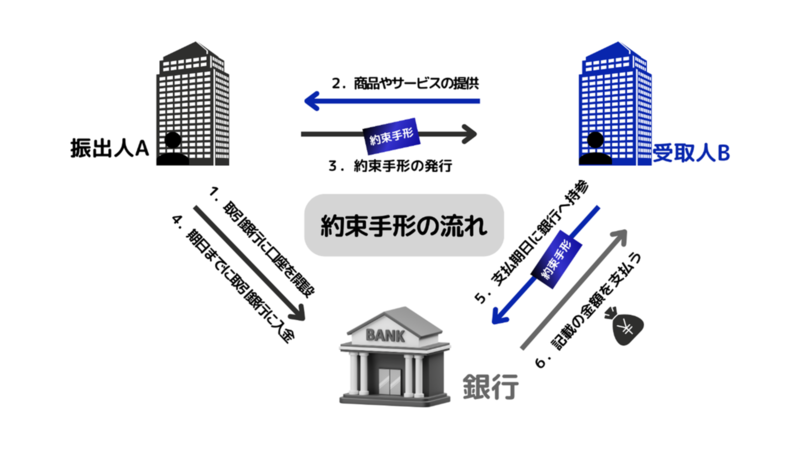

約束手形の取引の流れは以下の通りです。

まずは振出人Aが取引を行う銀行に当座預金口座を開設して、約束手形用紙を交付してもらいます。

当座預金口座とは、約束手形や小切手などの入金・引き落としを金融機関に代行してもらうための専用口座のことです。

誰でも開設できるわけではなく、金融機関と「当座勘定契約」を結んだ信用のある企業しか利用することはできません。

振出人Aが受取人Bから商品を購入します。

このとき、現金による代金の支払いは行いません。

振出人Aが受取人Bへ、商品購入代金として約束手形を発行します。

このとき、約束手形には「受取人の氏名(会社名)」「振出日」「支払期日」「振出人の氏名(会社名)」「住所」「銀行届出印」を記載します。

なお、金額を書き換えられないよう金額の先頭に「¥」を、金額の最後には「※」や「星マーク」を記載します。

振出人Aは約束手形に記載した支払期日までに、当座預金口座を開設した銀行へ入金します。

もし支払期日に残高不足になっていると、「不渡り」となって受取人に迷惑がかかるだけでなく、会社の信用問題につながります。

なお、不渡りの情報はすべての金融機関で共有され、半年以内に2回の不渡りがあった場合、2年間の銀行取引停止処分を受けることになります。

受取人Bは振出人Aへの代金請求は行わず、支払期日に銀行へ約束手形を持参します。

銀行が受取人Bへ約束手形に記載された金額を支払います。

為替手形とは、3者間で取引を行う際に用いられるものです。

為替手形とは、約束手形と同じように将来の一定期日に代金を支払うことを約束する有価証券です。

ただし、振出人と受取人のほかに支払いを行う「支払人」がいます。

為替手形の登場人物は、振出人A、支払人B、受取人Cの3者。

例えば、支払人Bは振出人Aから商品を購入しており、振出人Aは受取人Cから商品を購入している場合、本来の支払いの流れは、支払人B→振出人A→受取人Cとなります。

しかし、為替手形では振出人Aをスキップして支払人B→受取人Cへ支払いが行われます。

振出人Aは支払人Bに「うちに支払うのではなく受取人Cに支払って欲しい」と伝え、受取人Cに為替手形を発行するのです。こうすることで取引の回数が減り、よりスムーズに取引を行うことができます。

為替手形に記載する項目・内容は以下の通りです。

| 振出人 | 手形を振り出した企業名 |

| 振出日 | 手形を振り出した日 |

| 金額 | 支払う金額 |

| 振出地住所 | 振出人の住所 |

| 受取人 | 手形の代金を受け取る企業名 |

| 支払人 | 手形に記載された代金を支払う企業名 |

| 引受人 | 支払人が手形を引き受けた日 |

| 支払日 | 手形に記載されている金額を支払う日 |

| 支払地 | 支払う金融機関の住所 |

| 支払場所 | 支払う金融機関名と支店名 |

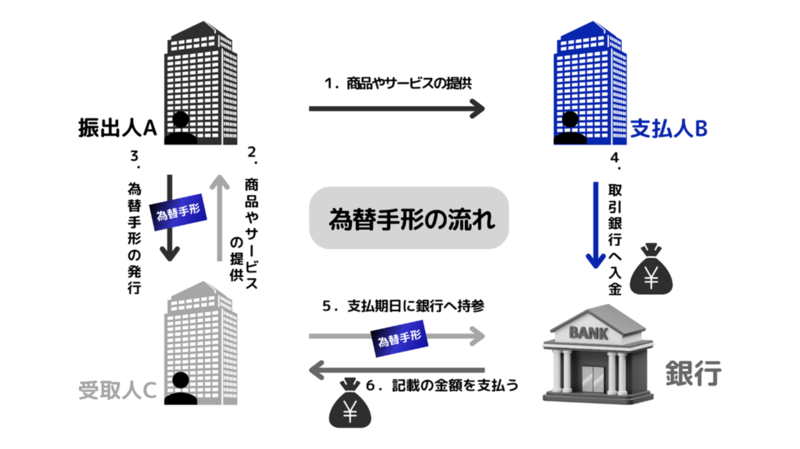

為替手形の取引の流れは以下の通りです。

支払人Bは振出人Aから商品を購入します。

このとき、現金での支払いは行いません。

振出人Aは受取人Cから商品を購入します。

このときも、現金での支払いは行いません。

振出人Aは受取人Cへ商品購入代金の代わりに為替手形を発行します。

支払人Bは振出人Aに商品購入代金を支払う代わりに取引銀行へ入金を行います。

受取人Cは振出人Aから商品代を回収する代わりに、支払期日に銀行へ為替手形を持参します。

銀行は受取人Cへ為替手形に記載された金額を支払います。

約束手形と為替手形の違いは、大きく分けて「登場人物」と「目的」の2つです。

約束手形は2者間取引で、手形を振り出した振出人が支払義務を負い、受取人に代金を支払います。

一方、為替手形は3者間取引で、手形を振り出した振出人とは違う企業が支払いを行います。

つまり、約束手形は振出人=支払人ですが、為替手形は振出人≠支払人ということ。

さらに、以下のように約束手形と為替手形とでは登場人物と役割が異なります。

3者間で取引を行う為替手形の場合、名宛人は代金を支払う側になるため、実際に手形代金を受け取る指図人が受取人となります。

| 振出人 | 名宛人 | 指図人 | |

| 約束手形 | 支払人 (手形代金を 支払う人) | 受取人 (手形代金を 受け取る人) | – |

| 為替手形 | 支払い義務はない | 引受人・支払人 (手形代金を 支払う) | 受取人 (手形代金を 受け取る) |

約束手形は、複数の支払いを月末などの締め日にまとめて支払うことを目的としています。

そもそも約束手形とは、「振出人がいつまでにこの金額を名宛人へ支払います」というもの。

同じく複数の支払いを締め日にまとめて支払う方法としては「掛取引」がありますが、掛取引は手形ほどの拘束力がなく、会社同士の信用取引になります。

しかし、約束手形を用いることで法的に支払いが約束されることになるため、万が一振出人(支払側)が支払期日までに入金できない場合、不渡りとなり会社としての信用をなくしてしまうのです。

さらに、先述した通り、不渡りの情報はすべての金融機関で共有されています。半年以内に2回の不渡りがあると、2年間の銀行取引停止処分を受けることになります。

このようなペナルティがあることで、受取人も安心して取引ができるのです。

一方為替手形はさまざまな目的で活用されていますが、基本的に「振出人が『名宛人はいつまでにこの金額を指図人へ支払ってください』」というものです。

細かく分けると3種類あり、「自己宛為替手形」の場合は振出人と名宛人(引受人・支払人)が同じ(会社名)になります。

たとえば、支店が手形を発行して当座預金口座の残高が足りない場合、期日までに支払いができない可能性があります。

しかし、当座預金口座に残高が多い本店が支払いを行う自己宛為替手形を発行することで、本店が支払いを行い支店は企業活動を継続することができるのです。

このほか、為替手形には「ほかの企業が支払いを行う『他人宛為替手形』」、「自分が受取人となる『自己受為替手形』」があります。

「約束手形」と「為替手形」は、登場人物と目的が異なります。

2者間取引では約束手形、3者間取引では為替手形が用いられるため、取引の場で混同しないよう、この違いはしっかりと覚えておきましょう。